Persoonlijke Leningen: Financiële Flexibiliteit binnen Handbereik

In het leven kunnen zich situaties voordoen waarin extra financiële middelen nodig zijn. Het kan gaan om het financieren van een bruiloft, het doen van een grote aankoop, het verbouwen van je huis, of het consolideren van bestaande schulden. Op zulke momenten kan een persoonlijke lening een waardevol hulpmiddel zijn om je doelen te bereiken.

Een persoonlijke lening is een vorm van krediet waarbij je een bepaald bedrag leent dat je over een vooraf afgesproken periode terugbetaalt, inclusief rente en eventuele andere kosten. Wat deze lening zo aantrekkelijk maakt, is de flexibiliteit die het biedt. Je kunt het geleende bedrag gebruiken zoals jij dat wilt, zonder dat je specifieke redenen hoeft op te geven.

Eén van de belangrijkste voordelen van persoonlijke leningen is de snelheid waarmee ze kunnen worden goedgekeurd en uitbetaald. In vergelijking met andere soorten leningen zijn persoonlijke leningen vaak sneller beschikbaar. Dit betekent dat je snel toegang hebt tot het benodigde geld om jouw plannen te realiseren.

Een ander voordeel is de vaste rentevoet en looptijd die bij persoonlijke leningen worden gehanteerd. Dit betekent dat je precies weet welk bedrag je maandelijks moet terugbetalen en gedurende welke periode. Dit geeft je financiële zekerheid en maakt het gemakkelijker om jouw budget te plannen.

Bij het aanvragen van een persoonlijke lening is het belangrijk om rekening te houden met enkele factoren. Allereerst moet je jouw financiële situatie zorgvuldig evalueren. Zorg ervoor dat je de maandelijkse aflossingen kunt dragen zonder in financiële problemen te komen. Daarnaast is het verstandig om de verschillende aanbieders van persoonlijke leningen met elkaar te vergelijken. Let hierbij niet alleen op de rentevoet, maar ook op andere kosten en voorwaarden die van toepassing kunnen zijn.

Het is ook belangrijk om bewust te zijn van je kredietgeschiedenis. Leners met een positieve kredietgeschiedenis hebben vaak een grotere kans op het verkrijgen van gunstige leningsvoorwaarden. Het kan daarom nuttig zijn om je kredietrapport regelmatig te controleren en eventuele fouten of onnauwkeurigheden te corrigeren.

Persoonlijke leningen kunnen een krachtige tool zijn om jouw financiële doelen te bereiken, maar ze moeten wel met verantwoordelijkheid worden gebruikt. Het is belangrijk om alleen te lenen wat je nodig hebt en ervoor te zorgen dat je in staat bent om de aflossingen tijdig en volgens afspraak terug te betalen.

Bij het overwegen van een persoonlijke lening is het raadzaam om professioneel advies in te winnen bij een financieel adviseur of bij de aanbieder zelf. Zij kunnen je helpen bij het begrijpen van de voorwaarden, het beoordelen van je financiële situatie en het maken van een weloverwogen beslissing.

Kortom, persoonlijke leningen kunnen een waardevol instrument zijn om je te helpen bij het realiseren van jouw financiële doelen. Met flexibiliteit, snelheid en duidelijke voorwaarden bieden ze de mogelijkheid om extra financiële ruimte te creëren wanneer dat nodig is. Onthoud echter altijd dat verantwoord lenen essentieel is om financiële stabiliteit te behouden.

7 Veelgestelde Vragen over Persoonlijke Leningen: Vind hier de antwoorden die je zoekt

- Waar kan ik het beste een persoonlijke lening afsluiten?

- Wat kost een persoonlijke lening?

- Wat is de goedkoopste persoonlijke lening?

- Kan iedereen een persoonlijke lening krijgen?

- Wat valt onder een persoonlijke lening?

- Welke bank laagste rente persoonlijke lening?

- Waar kan ik makkelijk een lening krijgen?

Waar kan ik het beste een persoonlijke lening afsluiten?

Het vinden van de beste plek om een persoonlijke lening af te sluiten hangt af van verschillende factoren, waaronder jouw persoonlijke financiële situatie, kredietgeschiedenis en de voorwaarden die je zoekt. Hier zijn enkele opties waar je naar kunt kijken bij het overwegen van het afsluiten van een persoonlijke lening:

- Traditionele banken: Grote banken bieden vaak persoonlijke leningen aan met verschillende rentetarieven en voorwaarden. Het kan de moeite waard zijn om contact op te nemen met jouw huidige bank om te zien welke mogelijkheden zij bieden.

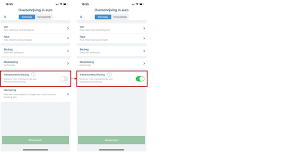

- Online kredietverstrekkers: Er zijn verschillende online kredietverstrekkers die persoonlijke leningen aanbieden. Deze online platforms hebben vaak een eenvoudig aanvraagproces en kunnen concurrerende rentetarieven bieden. Het is belangrijk om echter grondig onderzoek te doen naar de betrouwbaarheid en reputatie van de kredietverstrekker voordat je een lening afsluit.

- Kredietunies: Kredietunies zijn non-profit financiële instellingen die eigendom zijn van hun leden. Ze kunnen aantrekkelijke rentetarieven en flexibele voorwaarden bieden voor persoonlijke leningen. Om lid te worden van een kredietunie, moet je meestal voldoen aan bepaalde criteria, zoals woonplaats of werkgeverschap.

- Peer-to-peer (P2P) leningen: P2P-platforms brengen geldschieters rechtstreeks in contact met leners. Dit kan een alternatieve optie zijn voor het verkrijgen van een persoonlijke lening. Het proces omvat vaak het invullen van een online aanvraag en het beoordelen van aanbiedingen van verschillende geldschieters.

Ongeacht waar je besluit om een persoonlijke lening af te sluiten, is het belangrijk om verschillende aanbieders te vergelijken op basis van rentetarieven, voorwaarden, kosten en klantenservice. Zorg ervoor dat je de tijd neemt om de kleine lettertjes te lezen en volledig begrijpt wat er van jou wordt verwacht voordat je een definitieve beslissing neemt.

Het kan ook verstandig zijn om professioneel advies in te winnen bij een financieel adviseur voordat je een persoonlijke lening afsluit. Ze kunnen je helpen bij het evalueren van jouw financiële situatie, het begrijpen van de voorwaarden en het maken van een weloverwogen beslissing die past bij jouw behoeften en mogelijkheden.

Wat kost een persoonlijke lening?

De kosten van een persoonlijke lening kunnen variëren, afhankelijk van verschillende factoren. Enkele belangrijke elementen die van invloed zijn op de kosten zijn:

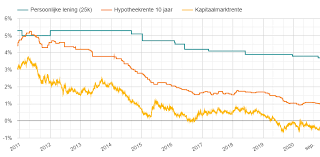

- Rentevoet: De rentevoet is het percentage dat je betaalt over het geleende bedrag. Het kan variëren afhankelijk van de kredietverstrekker en je eigen kredietwaardigheid. Over het algemeen geldt dat hoe hoger de rentevoet, hoe meer je uiteindelijk zult betalen voor de lening.

- Looptijd: De looptijd is de periode waarin je de lening terugbetaalt. Hoe langer de looptijd, hoe lager je maandelijkse aflossingen kunnen zijn, maar dit kan leiden tot hogere totale kosten door de accumulatie van rente over een langere periode.

- Leenbedrag: Het geleende bedrag heeft ook invloed op de kosten. Over het algemeen geldt dat hoe hoger het leenbedrag, hoe groter de totale kosten zullen zijn.

- Kosten en vergoedingen: Naast rente kunnen er ook andere kosten en vergoedingen verbonden zijn aan een persoonlijke lening, zoals administratiekosten of dossierkosten. Deze kunnen verschillen per kredietverstrekker.

Om een beter inzicht te krijgen in de specifieke kosten van een persoonlijke lening, is het raadzaam om contact op te nemen met verschillende kredietverstrekkers en offertes aan te vragen. Op die manier kun je verschillende aanbiedingen vergelijken en bepalen welke lening het beste bij jouw financiële situatie past.

Daarnaast is het belangrijk om te benadrukken dat verantwoord lenen essentieel is om financiële problemen te voorkomen. Zorg ervoor dat je de maandelijkse aflossingen kunt dragen zonder in financiële moeilijkheden te komen en leen alleen wat je echt nodig hebt.

Wat is de goedkoopste persoonlijke lening?

De goedkoopste persoonlijke lening kan variëren afhankelijk van verschillende factoren, zoals het geleende bedrag, de gewenste looptijd en je persoonlijke financiële situatie. Het is daarom belangrijk om verschillende aanbieders te vergelijken voordat je een beslissing neemt.

Bij het vergelijken van persoonlijke leningen is de rentevoet een belangrijke factor om op te letten. Hoe lager de rentevoet, hoe goedkoper de lening over het algemeen zal zijn. Daarnaast moeten ook andere kosten en voorwaarden in overweging worden genomen, zoals administratiekosten, verzekeringen en eventuele boetes bij vervroegde aflossing.

Het is raadzaam om online vergelijkingswebsites te gebruiken of contact op te nemen met verschillende financiële instellingen om offertes aan te vragen. Op deze manier kun je de verschillende aanbiedingen naast elkaar leggen en bepalen welke lening het meest gunstig is voor jouw specifieke situatie.

Houd er rekening mee dat naast de rentevoet ook andere factoren van invloed kunnen zijn op de totale kosten van een persoonlijke lening. Dit kan bijvoorbeeld betrekking hebben op eventuele verplichte verzekeringen of extra diensten die door de kredietverstrekker worden aangeboden.

Het is belangrijk om niet alleen naar de laagste prijs te kijken, maar ook naar andere aspecten zoals klantenservice, flexibiliteit in aflossingen en betrouwbaarheid van de kredietverstrekker. Het is essentieel om een weloverwogen beslissing te nemen en ervoor te zorgen dat je de lening kunt aflossen zonder in financiële problemen te komen.

Onthoud dat het vinden van de goedkoopste persoonlijke lening niet alleen gaat om de prijs, maar ook om het vinden van een evenwicht tussen kosten, voorwaarden en betrouwbaarheid. Het kan nuttig zijn om professioneel advies in te winnen bij een financieel adviseur om je te helpen bij het maken van de beste keuze.

Kan iedereen een persoonlijke lening krijgen?

Hoewel persoonlijke leningen toegankelijk zijn voor veel mensen, is het belangrijk om te begrijpen dat niet iedereen automatisch in aanmerking komt voor een persoonlijke lening. Lenders hanteren bepaalde criteria en vereisten om te bepalen of iemand in aanmerking komt voor een lening. Hier zijn enkele factoren die van invloed kunnen zijn op de goedkeuring van een persoonlijke lening:

- Kredietgeschiedenis: Lenders kijken vaak naar je kredietgeschiedenis om te beoordelen hoe je in het verleden met schulden bent omgegaan. Een positieve kredietgeschiedenis, waarbij je tijdig en volgens afspraak hebt terugbetaald, kan je kans op goedkeuring vergroten.

- Inkomen en stabiliteit: Lenders willen zekerheid dat je voldoende inkomen hebt om de maandelijkse aflossingen te kunnen dragen. Ze kunnen vragen naar bewijs van inkomen, zoals loonstroken of belastingaangiften.

- Schuldenlast: Lenders evalueren vaak ook je huidige schuldenlast om te bepalen of je in staat bent om nog een lening af te lossen. Het hebben van te veel bestaande schulden kan invloed hebben op de goedkeuring van een nieuwe lening.

- Werkgeschiedenis: Sommige lenders willen zien dat je een stabiele werkgeschiedenis hebt, omdat dit aantoont dat je in staat bent om regelmatig inkomen te genereren.

- Leeftijd en nationaliteit: In sommige gevallen moet je de wettelijke leeftijd hebben bereikt om een lening aan te vragen. Daarnaast kunnen sommige lenders vereisen dat je de nationaliteit hebt van het land waarin je de lening aanvraagt.

Het is belangrijk om te onthouden dat elke lender zijn eigen criteria hanteert en dat deze kunnen variëren. Het is daarom verstandig om contact op te nemen met verschillende lenders en hun specifieke vereisten te onderzoeken voordat je een aanvraag indient. Daarnaast kan het nuttig zijn om professioneel advies in te winnen bij een financieel adviseur om je te begeleiden bij het proces en ervoor te zorgen dat je de juiste keuze maakt op basis van jouw persoonlijke situatie.

Wat valt onder een persoonlijke lening?

Een persoonlijke lening is een vorm van lening waarbij je een vastgesteld bedrag leent dat je over een afgesproken periode terugbetaalt, inclusief rente en eventuele andere kosten. Het geleende bedrag kan vrij worden besteed aan verschillende doeleinden, zoals:

- Grote aankopen: Je kunt een persoonlijke lening gebruiken om grote aankopen te financieren, zoals de aanschaf van een nieuwe auto, meubels, elektronica of huishoudelijke apparaten.

- Verbouwingen en renovaties: Als je jouw huis wilt verbeteren of renoveren, kan een persoonlijke lening helpen om de kosten te dekken. Dit kan variëren van kleine verbeteringen tot grotere renovatieprojecten.

- Schuldenconsolidatie: Als je meerdere schulden hebt, zoals creditcardschulden of andere leningen met hoge rentetarieven, kun je ervoor kiezen om deze schulden samen te voegen in één persoonlijke lening met een lagere rentevoet. Dit kan helpen om jouw financiën beter beheersbaar te maken en de maandelijkse aflossingen te vereenvoudigen.

- Medische kosten: Onverwachte medische uitgaven kunnen soms zwaar wegen op jouw financiële situatie. Een persoonlijke lening kan helpen om deze kosten te dekken en ervoor zorgen dat je toegang hebt tot de nodige medische zorg zonder dat dit directe invloed heeft op jouw budget.

- Reizen of vakanties: Als je graag wilt reizen maar niet direct over de benodigde financiële middelen beschikt, kan een persoonlijke lening je helpen om jouw droomreis te realiseren. Je kunt het geld gebruiken voor vliegtickets, accommodatie, excursies en andere reisgerelateerde kosten.

Het belangrijkste kenmerk van een persoonlijke lening is dat je de vrijheid hebt om het geleende bedrag naar eigen inzicht te besteden. Het is echter altijd belangrijk om verantwoordelijk te lenen en ervoor te zorgen dat je in staat bent om de aflossingen tijdig en volgens afspraak terug te betalen.

Welke bank laagste rente persoonlijke lening?

Het rentepercentage voor persoonlijke leningen kan variëren afhankelijk van verschillende factoren, zoals de kredietwaardigheid van de aanvrager, het geleende bedrag en de looptijd van de lening. Daarom is het moeilijk om te zeggen welke bank altijd de laagste rente biedt, omdat dit kan veranderen op basis van individuele omstandigheden.

Om te bepalen welke bank op een bepaald moment de laagste rente biedt, is het raadzaam om contact op te nemen met verschillende financiële instellingen en hun huidige rentetarieven te vergelijken. Dit kan worden gedaan door online onderzoek te doen naar verschillende banken en hun leningaanbiedingen, of door direct contact op te nemen met banken en hen te vragen naar hun rentetarieven voor persoonlijke leningen.

Het is ook belangrijk om niet alleen naar het rentepercentage te kijken, maar ook naar andere kosten en voorwaarden die van toepassing kunnen zijn. Sommige banken kunnen bijvoorbeeld administratiekosten of andere vergoedingen in rekening brengen die invloed kunnen hebben op de totale kosten van de lening.

Het is altijd verstandig om goed geïnformeerd te zijn voordat je een persoonlijke lening afsluit. Het vergelijken van verschillende aanbieders en het begrijpen van alle voorwaarden kan je helpen om de beste optie te vinden die past bij jouw financiële behoeften en mogelijkheden.

Waar kan ik makkelijk een lening krijgen?

Het verkrijgen van een lening kan afhankelijk zijn van verschillende factoren, zoals je kredietgeschiedenis, inkomen en andere persoonlijke omstandigheden. Hier zijn enkele opties waar je kunt beginnen met het zoeken naar een lening:

- Banken: Traditionele banken bieden vaak verschillende soorten leningen aan, zoals persoonlijke leningen, autoleningen of hypotheekleningen. Je kunt contact opnemen met jouw lokale bankfiliaal om te informeren naar de beschikbare opties en de vereisten voor het verkrijgen van een lening.

- Online kredietverstrekkers: Er zijn veel online kredietverstrekkers die persoonlijke leningen aanbieden. Ze hebben vaak een eenvoudig online aanvraagproces en snelle goedkeuringstijden. Het is belangrijk om voorzichtig te zijn bij het kiezen van een online kredietverstrekker en ervoor te zorgen dat ze betrouwbaar en gereguleerd zijn.

- Kredietcoöperaties: Kredietcoöperaties zijn financiële instellingen die eigendom zijn van hun leden en diensten aanbieden zoals spaarrekeningen, leningen en andere financiële producten. Ze kunnen flexibeler zijn in hun goedkeuringscriteria dan traditionele banken.

- Peer-to-peer (P2P) leningen: P2P-platforms brengen geldschieters rechtstreeks in contact met geldnemers, zonder tussenkomst van traditionele financiële instellingen. Deze platforms kunnen lagere rentetarieven bieden en meer flexibiliteit bij het lenen.

- Familie en vrienden: In sommige gevallen kan het lenen van geld van familieleden of vrienden een optie zijn. Het is echter belangrijk om duidelijke afspraken te maken en de lening serieus te nemen om mogelijke spanningen in relaties te voorkomen.

Ongeacht waar je een lening aanvraagt, is het belangrijk om verantwoordelijk te lenen en alleen te lenen wat je nodig hebt en kunt terugbetalen. Zorg ervoor dat je de voorwaarden, rentetarieven en eventuele extra kosten begrijpt voordat je een lening afsluit.