Inzicht in de Kosten van een Lening

Wanneer je overweegt om een lening af te sluiten, is het essentieel om een duidelijk begrip te hebben van de kosten die hiermee gepaard gaan. Het is belangrijk om te weten welke kosten je kunt verwachten en hoe deze van invloed kunnen zijn op je financiële situatie op de lange termijn. In dit artikel zullen we de verschillende kosten van een lening bespreken, zodat je goed geïnformeerd bent voordat je een beslissing neemt.

- Rente: Dit is het bedrag dat je betaalt voor het lenen van geld. De rente wordt meestal uitgedrukt als een percentage en kan variëren afhankelijk van het type lening en de geldverstrekker. Het is belangrijk om aandacht te besteden aan de rentevoet, omdat deze invloed heeft op het totale bedrag dat je uiteindelijk moet terugbetalen.

- Administratiekosten: Geldverstrekkers kunnen administratiekosten in rekening brengen voor het verwerken van je leningsaanvraag. Deze kosten kunnen variëren en moeten worden meegenomen bij het berekenen van de totale kosten van de lening.

- Verzekeringen: In sommige gevallen kan het nodig zijn om een verzekering af te sluiten bij het afsluiten van een lening, zoals een overlijdensrisicoverzekering of een arbeidsongeschiktheidsverzekering. Deze verzekeringen bieden bescherming voor jou en de geldverstrekker in geval van onvoorziene omstandigheden. Het is belangrijk om de kosten van deze verzekeringen in overweging te nemen bij het beoordelen van de totale kosten van de lening.

- Boetes: Geldverstrekkers kunnen boetes opleggen als je niet op tijd je maandelijkse betalingen doet of als je de lening eerder wilt aflossen dan afgesproken. Het is van groot belang om de voorwaarden en boeteregelingen van de lening zorgvuldig te lezen voordat je een contract ondertekent.

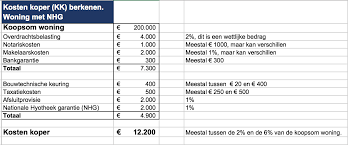

- Extra kosten: Naast de bovengenoemde kosten, kunnen er nog andere kosten verbonden zijn aan een lening, zoals notaris- of taxatiekosten bij hypothecaire leningen. Deze extra kosten kunnen aanzienlijk zijn en moeten worden meegenomen in je financiële planning.

Het is verstandig om verschillende geldverstrekkers te vergelijken voordat je een lening afsluit, zodat je een goed beeld krijgt van de verschillende tarieven en voorwaarden die beschikbaar zijn. Het vergelijken van leningen kan helpen om de meest gunstige optie te vinden die past bij jouw financiële situatie.

Het is ook belangrijk om realistisch te zijn over je terugbetalingsmogelijkheden voordat je een lening afsluit. Zorg ervoor dat je een budget opstelt en rekening houdt met alle maandelijkse verplichtingen, inclusief de leningbetalingen.

Het begrijpen van de kosten van een lening is cruciaal om weloverwogen financiële beslissingen te nemen. Neem de tijd om alle kosten te evalueren en raadpleeg indien nodig een financieel adviseur om je te helpen bij het nemen van de juiste beslissing. Op deze manier kun je ervoor zorgen dat een lening een effectieve financiële oplossing is die past bij jouw behoeften en mogelijkheden.

6 Veelgestelde Vragen over Kosten Leningen: Beantwoord

- Wat zijn de kosten van een lening?

- Hoeveel rente moet ik betalen voor een lening?

- Welke documenten heb ik nodig om een lening aan te vragen?

- Is er een maximum bedrag dat ik kan lenen?

- Kan ik mijn lening verhogen of verlengen?

- Zijn er verschillende soorten leningen beschikbaar?

Wat zijn de kosten van een lening?

Bij het afsluiten van een lening kunnen verschillende kosten in rekening worden gebracht. Hier zijn enkele veelvoorkomende kosten die je kunt tegenkomen:

- Rente: Dit is het bedrag dat je betaalt voor het lenen van geld. De rente wordt meestal uitgedrukt als een percentage van het geleende bedrag en kan variëren afhankelijk van de geldverstrekker, het type lening en je kredietwaardigheid. Het is belangrijk om aandacht te besteden aan de rentevoet, omdat deze invloed heeft op het totale bedrag dat je uiteindelijk moet terugbetalen.

- Administratiekosten: Geldverstrekkers kunnen administratiekosten in rekening brengen voor het verwerken van je leningsaanvraag. Deze kosten kunnen variëren en worden soms ook wel dossierkosten genoemd.

- Verzekeringen: Afhankelijk van het type lening kan het nodig zijn om bepaalde verzekeringen af te sluiten, zoals een overlijdensrisicoverzekering of een arbeidsongeschiktheidsverzekering. Deze verzekeringen bieden bescherming voor jou en de geldverstrekker in geval van onvoorziene omstandigheden. De kosten van deze verzekeringen worden meestal maandelijks in rekening gebracht.

- Boetes: Als je niet op tijd je maandelijkse betalingen doet of als je de lening eerder wilt aflossen dan afgesproken, kunnen er boetes of extra kosten in rekening worden gebracht door de geldverstrekker.

- Extra kosten: Naast de bovengenoemde kosten kunnen er nog andere kosten verbonden zijn aan een lening, zoals notaris- of taxatiekosten bij hypothecaire leningen. Deze kosten kunnen aanzienlijk zijn en moeten worden meegenomen in je financiële planning.

Het is belangrijk om de totale kosten van een lening te overwegen voordat je een beslissing neemt. Vergelijk verschillende geldverstrekkers en bekijk welke kosten zij in rekening brengen. Lees ook altijd goed de voorwaarden van de lening door, zodat je op de hoogte bent van alle mogelijke kosten. Het is verstandig om advies in te winnen bij een financieel adviseur om ervoor te zorgen dat je een weloverwogen beslissing neemt die past bij jouw financiële situatie.

Hoeveel rente moet ik betalen voor een lening?

De rente die je moet betalen voor een lening kan variëren en is afhankelijk van verschillende factoren, zoals het type lening, de geldverstrekker en je persoonlijke financiële situatie. Het rentepercentage wordt meestal uitgedrukt als een jaarlijks percentage (APR) en kan variëren van enkele procenten tot hogere percentages, afhankelijk van de omstandigheden.

Om te bepalen hoeveel rente je moet betalen voor een lening, is het belangrijk om offertes op te vragen bij verschillende geldverstrekkers. Elke geldverstrekker hanteert zijn eigen tarieven en voorwaarden, dus het vergelijken van leningen is essentieel om de beste rente te vinden die bij jou past.

Bij het aanvragen van een lening zal de geldverstrekker ook rekening houden met factoren zoals je kredietgeschiedenis, inkomen en leenbedrag. Deze factoren kunnen invloed hebben op het rentepercentage dat aan jou wordt aangeboden.

Het is belangrijk om te onthouden dat een lager rentepercentage niet altijd de beste keuze hoeft te zijn. Het is ook essentieel om rekening te houden met andere kosten, zoals administratiekosten of verzekeringen, die kunnen worden meegerekend bij het bepalen van de totale kosten van de lening.

Het raadplegen van een financieel adviseur kan ook nuttig zijn bij het beoordelen van verschillende leenaanbiedingen en het begrijpen van de totale kosten. Zij kunnen je helpen bij het nemen van weloverwogen beslissingen op basis van je persoonlijke financiële situatie en doelen.

Onthoud dat het belangrijk is om leningen verantwoordelijk af te sluiten en alleen te lenen wat je kunt terugbetalen. Het begrijpen van de rente en de totale kosten van een lening is cruciaal om ervoor te zorgen dat je een weloverwogen beslissing neemt die past bij jouw financiële situatie.

Welke documenten heb ik nodig om een lening aan te vragen?

Bij het aanvragen van een lening kunnen de vereiste documenten variëren afhankelijk van de geldverstrekker en het type lening. Over het algemeen zijn er echter enkele veelvoorkomende documenten die je waarschijnlijk nodig hebt bij het indienen van een leningsaanvraag. Hier zijn enkele voorbeelden:

- Identificatiedocument: Je zult meestal gevraagd worden om een geldig identificatiedocument te verstrekken, zoals een paspoort, identiteitskaart of rijbewijs. Dit is om je identiteit te verifiëren.

- Bewijs van inkomen: Geldverstrekkers willen vaak bewijs zien dat je voldoende inkomen hebt om de lening terug te betalen. Dit kan onder andere salarisstroken, bankafschriften of belastingaangiften omvatten.

- Werkgeversinformatie: Het verstrekken van informatie over je werkgever, zoals contactgegevens en de duur van je dienstverband, kan ook vereist zijn.

- Adresbewijs: Je moet mogelijk een recente rekening tonen waarop jouw naam en adres staan vermeld, zoals een energierekening of huurovereenkomst.

- Bankgegevens: Het verstrekken van jouw bankgegevens kan nodig zijn voor het uitvoeren van betalingen en voor het controleren van jouw financiële situatie.

- Schuldenoverzicht: In sommige gevallen kan het nodig zijn om informatie te verstrekken over eventuele bestaande schulden die je hebt.

Het is belangrijk om te onthouden dat deze lijst niet uitputtend is en dat er mogelijk aanvullende documenten nodig zijn, afhankelijk van de specifieke lening en geldverstrekker. Het is altijd verstandig om contact op te nemen met de geldverstrekker of hun website te raadplegen voor specifieke informatie over de benodigde documenten.

Zorg ervoor dat je alle vereiste documenten nauwkeurig invult en indient, omdat onvolledige of onjuiste informatie je leningsaanvraag kan vertragen of zelfs afwijzen. Het is ook raadzaam om kopieën van alle documenten voor je eigen administratie te bewaren.

Is er een maximum bedrag dat ik kan lenen?

Ja, er is meestal een maximumbedrag dat je kunt lenen bij geldverstrekkers. Het exacte maximumbedrag kan variëren afhankelijk van verschillende factoren, zoals het type lening, je financiële situatie en de geldverstrekker zelf.

Bij persoonlijke leningen of doorlopende kredieten wordt het maximumbedrag vaak bepaald op basis van je inkomen, uitgaven en kredietgeschiedenis. Geldverstrekkers willen er zeker van zijn dat je in staat bent om de lening terug te betalen zonder in financiële problemen te komen.

Voor hypothecaire leningen kan het maximumbedrag worden beïnvloed door factoren zoals de waarde van het onroerend goed dat als onderpand wordt gebruikt, je inkomen en de leencapaciteit op basis van de geldende regelgeving.

Het is belangrijk om te weten dat het maximale leenbedrag niet altijd betekent dat je dit volledige bedrag moet lenen. Het is verstandig om alleen te lenen wat je werkelijk nodig hebt en wat binnen jouw budget past. Het is altijd raadzaam om een realistische inschatting te maken van je terugbetalingsmogelijkheden voordat je een beslissing neemt over het leenbedrag.

Als je specifieke informatie wilt over het maximale bedrag dat je kunt lenen, is het raadzaam om contact op te nemen met verschillende geldverstrekkers of een financieel adviseur te raadplegen. Zij kunnen jouw persoonlijke situatie beoordelen en advies geven over de mogelijkheden en beperkingen bij het lenen van geld.

Kan ik mijn lening verhogen of verlengen?

Of je jouw lening kunt verhogen of verlengen, hangt af van de voorwaarden en beleidsregels van de geldverstrekker waarmee je de lening hebt afgesloten. Hier zijn enkele belangrijke punten om te overwegen:

1. Verhoging van de lening: Als je extra geld nodig hebt bovenop het oorspronkelijke leenbedrag, kan het mogelijk zijn om jouw lening te verhogen. Dit kan echter afhangen van factoren zoals jouw kredietwaardigheid, inkomen en de specifieke regels van de geldverstrekker. Neem contact op met jouw geldverstrekker om te informeren naar de mogelijkheden en vereisten voor het verhogen van jouw lening.

2. Verlenging van de looptijd: Als je moeite hebt om aan jouw betalingsverplichtingen te voldoen en meer tijd nodig hebt om de lening terug te betalen, kun je overwegen om een verlenging van de looptijd aan te vragen. Sommige geldverstrekkers bieden deze optie aan als een manier om flexibiliteit te bieden aan hun klanten. Houd er echter rekening mee dat een langere looptijd kan leiden tot hogere totale kosten als gevolg van rente.

Het is belangrijk om op te merken dat niet alle geldverstrekkers dezelfde beleidsregels hebben met betrekking tot het verhogen of verlengen van leningen. Het is raadzaam om rechtstreeks contact op te nemen met jouw geldverstrekker en hun specifieke voorwaarden te bespreken. Zij kunnen je voorzien van de nodige informatie en begeleiding met betrekking tot jouw specifieke situatie.

Bedenk echter dat het verhogen of verlengen van een lening gevolgen kan hebben voor jouw financiële situatie op de lange termijn. Het kan leiden tot hogere kosten en meer rente die moet worden terugbetaald. Overweeg daarom zorgvuldig of het verhogen of verlengen van de lening de beste optie is voor jouw persoonlijke financiële behoeften en omstandigheden.

Zijn er verschillende soorten leningen beschikbaar?

Ja, er zijn verschillende soorten leningen beschikbaar, elk met hun eigen kenmerken en doeleinden. Hier zijn enkele veelvoorkomende soorten leningen:

- Persoonlijke lening: Dit is een lening die je kunt gebruiken voor persoonlijke uitgaven, zoals het financieren van een vakantie, het doen van verbouwingen aan je huis of het consolideren van bestaande schulden. Persoonlijke leningen hebben meestal vaste rentetarieven en vaste maandelijkse betalingen.

- Hypotheeklening: Een hypotheeklening wordt gebruikt om een huis of ander onroerend goed te kopen. Het geleende bedrag wordt gewaarborgd door het gekochte onroerend goed als onderpand. Hypotheekleningen hebben meestal langere looptijden en lagere rentetarieven in vergelijking met andere leningen.

- Autolening: Deze lening wordt gebruikt om een auto te kopen. Het geleende bedrag wordt gebruikt om de auto volledig te financieren of als aanbetaling voor de aankoop van een auto. Autoleningen hebben vaak vaste rentetarieven en aflossingsplannen op basis van de looptijd van de lening.

- Studielening: Dit type lening wordt verstrekt aan studenten om hun studiekosten te dekken, zoals collegegeld, boeken en levensonderhoud. Studieleningen kunnen zowel door de overheid als door particuliere geldverstrekkers worden verstrekt, en ze hebben specifieke voorwaarden zoals uitgestelde betalingsopties of lagere rentetarieven voor studenten.

- Zakelijke lening: Dit is een lening die wordt verstrekt aan ondernemers om hun bedrijf te financieren, nieuwe apparatuur te kopen, voorraad aan te vullen of uitbreidingsplannen te realiseren. Zakelijke leningen kunnen variëren in termen van bedrag, rentetarieven en terugbetalingsvoorwaarden, afhankelijk van de geldverstrekker en het type lening.

Het is belangrijk om de specifieke kenmerken en voorwaarden van elke lening te begrijpen voordat je een beslissing neemt. Het vergelijken van verschillende leningsopties kan je helpen om de meest geschikte lening te vinden die past bij jouw behoeften en financiële situatie.