Aflossingsvrij: Wat betekent het en waar moet je op letten?

De term “aflossingsvrij” wordt vaak gebruikt in de context van hypotheken en leningen. Maar wat houdt het eigenlijk in en wat zijn de belangrijkste overwegingen bij het kiezen voor een aflossingsvrije optie?

Wat is een aflossingsvrije lening?

Een aflossingsvrije lening is een lening waarbij je gedurende de looptijd alleen rente betaalt en niet aflost op het geleende bedrag. Dit betekent dat aan het einde van de looptijd het volledige geleende bedrag nog openstaat en in één keer moet worden terugbetaald.

Voordelen van aflossingsvrij

Een van de voordelen van een aflossingsvrije lening is dat je maandelijkse lasten lager kunnen zijn, omdat je alleen rente betaalt en geen aflossingen doet. Dit kan vooral aantrekkelijk zijn voor mensen die tijdelijk minder financiële ruimte hebben, maar in de toekomst meer verwachten te kunnen aflossen.

Risico’s van aflossingsvrij

Hoewel een aflossingsvrije lening lagere maandlasten kan betekenen, brengt dit ook risico’s met zich mee. Aan het einde van de looptijd moet je namelijk het volledige geleende bedrag in één keer terugbetalen. Als je hier niet op bent voorbereid, kan dit tot financiële problemen leiden.

Waar moet je op letten?

Als je overweegt om een aflossingsvrije lening af te sluiten, is het belangrijk om goed na te denken over je financiële situatie op lange termijn. Zorg ervoor dat je voldoende middelen hebt om aan het einde van de looptijd het geleende bedrag terug te betalen.

Vergeet ook niet dat een aflossingsvrije lening doorgaans duurder is dan een lening waarbij je wel periodiek aflost. Het totale bedrag dat je uiteindelijk terugbetaalt kan dus hoger uitvallen.

Besluit met zorg

Kortom, een aflossingsvrije lening kan aantrekkelijk zijn vanwege lagere maandlasten, maar brengt ook risico’s met zich mee. Weeg alle voor- en nadelen zorgvuldig tegen elkaar af voordat je besluit om voor deze optie te gaan.

Veelgestelde Vragen over Aflossingsvrije Hypotheken in België

- Wat betekent een aflossingsvrije hypotheek?

- Wat is aflossingsvrij?

- Wat houdt aflossingsvrij in?

- Wat kost 100.000 aflossingsvrij?

- Wat zijn de nadelen van een aflossingsvrije hypotheek?

- Wat is beter aflossingsvrij of annuïteit?

- Wat is beter, aflossingsvrij of annuïteit?

Wat betekent een aflossingsvrije hypotheek?

Een aflossingsvrije hypotheek is een lening waarbij je gedurende de looptijd alleen rente betaalt en het geleende bedrag niet aflost. Dit betekent dat aan het einde van de hypotheekperiode het volledige geleende bedrag nog openstaat en in één keer moet worden terugbetaald. Het is belangrijk om te beseffen dat bij een aflossingsvrije hypotheek geen vermogensopbouw plaatsvindt en dat je zelf verantwoordelijk bent voor het opbouwen van voldoende kapitaal om aan het einde van de looptijd de lening af te lossen. Het is daarom essentieel om goed geïnformeerd te zijn over de risico’s en verplichtingen die komen kijken bij een aflossingsvrije hypotheek voordat je deze optie overweegt.

Wat is aflossingsvrij?

“Veel mensen vragen zich af: wat houdt aflossingsvrij precies in? Een aflossingsvrije lening betekent dat je gedurende de looptijd van de lening alleen rente betaalt en geen aflossingen doet op het geleende bedrag. Hierdoor blijft het volledige leenbedrag aan het einde van de looptijd openstaan en moet in één keer worden terugbetaald. Het kan aantrekkelijk lijken vanwege lagere maandlasten, maar het brengt ook risico’s met zich mee waarover men goed geïnformeerd moet zijn.”

Wat houdt aflossingsvrij in?

Aflossingsvrij houdt in dat je gedurende de looptijd van een lening alleen rente betaalt en geen aflossingen doet op het geleende bedrag. Dit betekent dat aan het einde van de looptijd het volledige geleende bedrag nog openstaat en in één keer moet worden terugbetaald. Het concept van aflossingsvrij kan aantrekkelijk lijken vanwege de lagere maandelijkse lasten, maar het brengt ook risico’s met zich mee, met name het vereiste om aan het einde van de looptijd een aanzienlijk bedrag in één keer terug te betalen. Het is daarom belangrijk om goed geïnformeerd te zijn over de implicaties van een aflossingsvrije lening voordat je hier voor kiest.

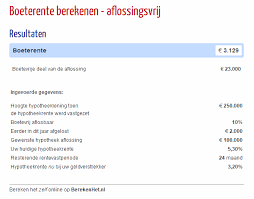

Wat kost 100.000 aflossingsvrij?

Een veelgestelde vraag over aflossingsvrije leningen is: “Wat kost 100.000 aflossingsvrij?” Bij een aflossingsvrije lening van 100.000 euro betaal je gedurende de looptijd alleen rente en los je het geleende bedrag niet af. De kosten die hiermee gepaard gaan, bestaan voornamelijk uit de rente die je maandelijks moet betalen. Het is belangrijk om te beseffen dat aan het einde van de looptijd het volledige geleende bedrag van 100.000 euro in één keer moet worden terugbetaald. Het totale bedrag dat je uiteindelijk terugbetaalt, inclusief alle rentekosten, kan dus hoger uitvallen dan het oorspronkelijk geleende bedrag. Het is daarom essentieel om goed geïnformeerd te zijn over de financiële verplichtingen en risico’s die gepaard gaan met een aflossingsvrije lening van 100.000 euro.

Wat zijn de nadelen van een aflossingsvrije hypotheek?

Een veelgestelde vraag over aflossingsvrije hypotheken is: Wat zijn de nadelen van een aflossingsvrije hypotheek? Het belangrijkste nadeel van een aflossingsvrije hypotheek is dat je gedurende de looptijd alleen rente betaalt en het geleende bedrag niet aflost. Hierdoor blijft het volledige schuldbedrag aan het einde van de looptijd nog openstaan en moet in één keer worden terugbetaald. Dit kan leiden tot financiële druk en onzekerheid, vooral als je onvoldoende middelen hebt om het bedrag af te lossen. Daarnaast loop je het risico dat de waarde van je woning niet voldoende stijgt om de hypotheekschuld te kunnen aflossen, waardoor je met een restschuld kunt blijven zitten. Het is daarom essentieel om goed geïnformeerd te zijn over de mogelijke nadelen van een aflossingsvrije hypotheek en zorgvuldig te overwegen of deze optie geschikt is voor jouw financiële situatie op lange termijn.

Wat is beter aflossingsvrij of annuïteit?

Een veelgestelde vraag is: wat is beter, een aflossingsvrije lening of een annuïteitenlening? Het antwoord hierop hangt af van jouw persoonlijke financiële situatie en doelen. Bij een aflossingsvrije lening betaal je alleen rente en los je het geleende bedrag niet af, waardoor je lagere maandlasten hebt. Aan het einde van de looptijd moet je echter het volledige bedrag in één keer terugbetalen. Een annuïteitenlening daarentegen vereist periodieke aflossingen, waardoor je geleidelijk aan de schuld vermindert. Deze optie kan op lange termijn voordeliger zijn, maar de maandlasten liggen vaak hoger. Het is belangrijk om zorgvuldig te overwegen welke leningsvorm het beste aansluit bij jouw financiële doelen en mogelijkheden.

Wat is beter, aflossingsvrij of annuïteit?

Een veelgestelde vraag in de financiële wereld is: wat is beter, aflossingsvrij of annuïteit? Bij het kiezen tussen deze twee leningsopties is het belangrijk om te kijken naar je persoonlijke financiële situatie en doelen. Een aflossingsvrije lening kan aantrekkelijk zijn vanwege lagere maandlasten, maar brengt het risico met zich mee dat je aan het einde van de looptijd een groot bedrag in één keer moet terugbetalen. Aan de andere kant zorgt een annuïteitenlening ervoor dat je gedurende de looptijd periodiek aflost, waardoor je uiteindelijk de volledige lening terugbetaalt. Het voordeel hiervan is dat je zekerheid hebt over de aflossing en rentekosten. Het maken van een keuze tussen aflossingsvrij en annuïteit hangt dus af van jouw financiële behoeften en risicobereidheid. Het is verstandig om advies in te winnen bij een financieel adviseur om de beste optie voor jouw specifieke situatie te bepalen.